सीबीआईएल स्कोर भारत में एकमात्र क्रेडिट स्कोर नहीं है: अन्य विकल्पों को जानें और अपनी वित्तीय यात्रा को मजबूत बनाएं cibil score is not the only credit score in india भारत में वित्तीय जीवन की शुरुआत करते समय, कई लोग सोचते हैं कि क्रेडिट स्कोर का मतलब सिर्फ सीबीआईएल स्कोर से है।

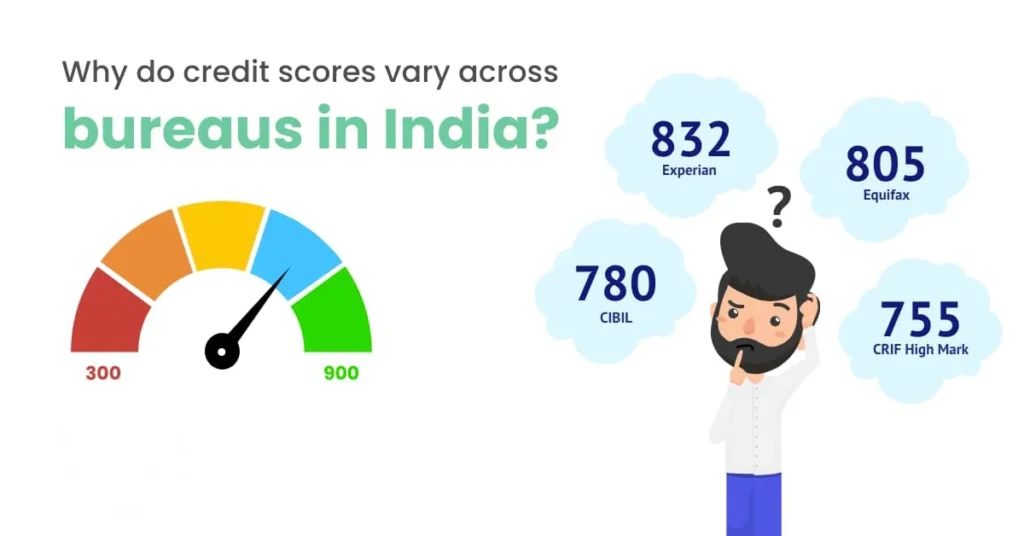

लेकिन वास्तविकता यह है कि सीबीआईएल स्कोर भारत में एकमात्र क्रेडिट स्कोर नहीं है। यह एक लोकप्रिय नाम है, लेकिन रिजर्व बैंक ऑफ इंडिया (आरबीआई) ने चार प्रमुख क्रेडिट ब्यूरो को लाइसेंस दिया है जो विभिन्न क्रेडिट स्कोर प्रदान करते हैं। ये स्कोर आपके ऋण अनुमोदन, ब्याज दरों और वित्तीय अवसरों को प्रभावित करते हैं।

इस लेख में, हम इन अन्य क्रेडिट स्कोरों की खोज करेंगे, उनकी तुलना करेंगे और आपको बताएंगे कि कैसे आप अपनी वित्तीय स्वास्थ्य को बेहतर बना सकते हैं। चाहे आप पहली बार ऋण ले रहे हों या क्रेडिट कार्ड अपग्रेड करना चाहते हों, यह जानकारी आपको सशक्त बनाएगी।

हम इस लेख को सूचीबद्ध शैली में लिख रहे हैं ताकि पढ़ना आसान और आकर्षक हो। चलिए शुरू करते हैं!

1. क्रेडिट स्कोर क्या है और यह क्यों महत्वपूर्ण है?

cibil score is not the only credit score in india क्रेडिट स्कोर एक तीन-अंकीय संख्या है जो आपकी वित्तीय विश्वसनीयता को दर्शाती है। यह 300 से 900 के बीच होती है, जहां ऊंचा स्कोर बेहतर अवसरों का संकेत देता है। भारत में, बैंक और एनबीएफसी ऋण आवेदन से पहले इसे जांचते हैं।

- ऋण अनुमोदन में भूमिका: अच्छा स्कोर (750+) त्वरित अनुमोदन सुनिश्चित करता है। उदाहरण के लिए, होम लोन या पर्सनल लोन के लिए, निम्न स्कोर अस्वीकृति का कारण बन सकता है।

- ब्याज दरों पर प्रभाव: ऊंचा स्कोर कम ब्याज दरें दिलाता है, जिससे आप हजारों रुपये बचा सकते हैं।

- क्रेडिट कार्ड और अन्य लाभ: अच्छा स्कोर उच्च लिमिट वाले कार्ड या रिवॉर्ड्स प्रदान करता है।

- दीर्घकालिक वित्तीय स्वास्थ्य: यह किराए के समझौतों या बीमा प्रीमियम पर भी असर डालता है।

आरबीआई के अनुसार, 80% से अधिक ऋण ऐसे लोगों को दिए जाते हैं जिनका स्कोर 750 से ऊपर होता है। इसलिए, क्रेडिट स्कोर आपकी वित्तीय स्वतंत्रता की कुंजी है।

2. भारत में क्रेडिट ब्यूरो: एक अवलोकन

भारत में चार मुख्य क्रेडिट ब्यूरो काम करते हैं, जो सभी आरबीआई द्वारा विनियमित हैं। ये बैंकों से डेटा एकत्र करते हैं और अलग-अलग एल्गोरिदम से स्कोर कैलकुलेट करते हैं। यहां महत्वपूर्ण लिंक्स की एक तालिका है, जो आपको आधिकारिक वेबसाइटों तक ले जाएगी:

| क्रेडिट ब्यूरो | आधिकारिक वेबसाइट | फ्री रिपोर्ट कैसे प्राप्त करें? |

|---|---|---|

| ट्रांसयूनियन सीबीआईएल | www.transunioncibil.com | साल में एक बार मुफ्त रिपोर्ट डाउनलोड करें; PAN और मोबाइल नंबर की जरूरत। |

| एक्सपीरियन | www.experian.in | व्हाट्सएप (+91-9920035444) पर ‘Hi’ भेजें या वेबसाइट पर रजिस्टर करें। |

| इक्विफैक्स | www.equifax.co.in | वेबसाइट पर फॉर्म भरें; सालाना एक मुफ्त रिपोर्ट। |

| सीआरआईएफ हाई मार्क | www.crifhighmark.com | ‘Get Your Score Now’ पर क्लिक करें; PAN और ईमेल से सत्यापित करें। |

cibil score is not the only credit score in india ये लिंक्स आपको सुरक्षित रूप से अपनी रिपोर्ट एक्सेस करने में मदद करेंगे। याद रखें, खुद चेक करने से स्कोर पर कोई असर नहीं पड़ता।

3. सीबीआईएल स्कोर: लोकप्रिय लेकिन एकमात्र नहीं

सीबीआईएल (क्रेडिट इंफॉर्मेशन ब्यूरो (इंडिया) लिमिटेड) भारत का सबसे पुराना और सबसे अधिक इस्तेमाल होने वाला ब्यूरो है, जो 2000 में स्थापित हुआ। यह ट्रांसयूनियन के साथ साझेदारी में काम करता है।

- स्कोर रेंज: 300-900; 750+ अच्छा माना जाता है।

- कैसे कैलकुलेट होता है: भुगतान इतिहास (35%), क्रेडिट उपयोग (30%), क्रेडिट इतिहास की लंबाई (15%), नया क्रेडिट (10%), और क्रेडिट मिक्स (10%)।

- महत्व: अधिकांश बैंक सीबीआईएल को प्राथमिकता देते हैं, खासकर होम और पर्सनल लोन के लिए।

- उदाहरण: यदि आपका सीबीआईएल स्कोर 800 है, तो आपको 8.5% ब्याज पर लोन मिल सकता है, जबकि 600 पर 12%।

सीबीआईएल स्कोर व्यापक कवरेज के लिए जाना जाता है, लेकिन अन्य ब्यूरो भी समान रूप से विश्वसनीय हैं।

4. एक्सपीरियन क्रेडिट स्कोर: वैश्विक विशेषज्ञता के साथ

एक्सपीरियन 2010 से भारत में सक्रिय है और वैश्विक स्तर पर 125 वर्षों का अनुभव रखता है। यह फ्रॉड डिटेक्शन और एनालिटिक्स में मजबूत है।

- स्कोर रेंज: 300-900 (कुछ मामलों में 300-850); 750+ उत्कृष्ट।

- मुख्य अंतर सीबीआईएल से: एक्सपीरियन भुगतान व्यवहार और क्रेडिट उपयोग पर अधिक जोर देता है; स्कोर थोड़ा भिन्न हो सकता है।

- फायदे: व्हाट्सएप पर तुरंत चेक; फ्री एनुअल रिपोर्ट।

- उपयोग: छोटे ऋण और क्रेडिट कार्ड के लिए लोकप्रिय।

यदि आपका एक्सपीरियन स्कोर सीबीआईएल से 20-30 अंक ऊंचा है, तो यह सामान्य है—डेटा अपडेट के कारण।

5. इक्विफैक्स क्रेडिट स्कोर: व्यापक डेटा कवरेज

इक्विफैक्स 2010 से भारत में है और एसबीआई, बैंक ऑफ बड़ौदा जैसे प्रमुख बैंकों के साथ जुड़ा है। यह पोर्टफोलियो मॉनिटरिंग में विशेषज्ञ है।

- स्कोर रेंज: 300-900; 700+ अच्छा।

- मुख्य अंतर: लंबे क्रेडिट इतिहास पर फोकस; सीबीआईएल से थोड़ा सख्त एल्गोरिदम।

- फायदे: फ्री रिपोर्ट के साथ स्कोर सिमुलेटर; त्रुटि सुधार में तेज।

- उदाहरण: व्यवसाय ऋण के लिए इक्विफैक्स रिपोर्ट अक्सर उपयोग की जाती है।

यह ब्यूरो ग्रामीण क्षेत्रों में मजबूत कवरेज प्रदान करता है।

6. सीआरआईएफ हाई मार्क क्रेडिट स्कोर: माइक्रोफाइनेंस में अग्रणी

cibil score is not the only credit score in india सीआरआईएफ हाई मार्क 2007 में स्थापित हुआ और माइक्रोफाइनेंस डेटाबेस में विश्व का सबसे बड़ा है। यह 2010 से पूर्ण ब्यूरो है।

- स्कोर रेंज: 300-900; 700+ अच्छा।

- मुख्य अंतर: छोटे ऋण और एमएसएमई पर फोकस; सीबीआईएल से अधिक डायनामिक अपडेट।

- फायदे: पर्सनल और बिजनेस दोनों स्कोर; फ्री चेक के साथ टिप्स।

- उपयोग: रूरल और स्मॉल टिकट लोन के लिए आदर्श।

यह ब्यूरो underserved सेगमेंट को क्रेडिट एक्सेस में मदद करता है।

7. इन क्रेडिट स्कोरों के बीच अंतर: एक तुलनात्मक विश्लेषण

सीबीआईएल अन्य से अधिक लोकप्रिय है, लेकिन स्कोर थोड़े भिन्न हो सकते हैं क्योंकि एल्गोरिदम अलग हैं। यहां महत्वपूर्ण जानकारी की हाइलाइट तालिका है:

| विशेषता | सीबीआईएल | एक्सपीरियन | इक्विफैक्स | सीआरआईएफ हाई मार्क |

|---|---|---|---|---|

| स्थापना वर्ष (भारत में) | 2000 | 2010 | 2010 | 2007 (पूर्ण 2010) |

| स्कोर रेंज | 300-900 | 300-900 | 300-900 | 300-900 |

| मुख्य फोकस | भुगतान इतिहास | क्रेडिट उपयोग | क्रेडिट इतिहास लंबाई | माइक्रोफाइनेंस |

| अच्छा स्कोर | 750+ | 750+ | 700+ | 700+ |

| अनोखी सुविधा | सीबीआईएल रैंक | व्हाट्सएप चेक | स्कोर सिमुलेटर | बिजनेस स्कोर |

| लोकप्रियता | सबसे अधिक (बड़े ऋण) | छोटे ऋण/कार्ड | व्यवसाय ऋण | रूरल/एमएसएमई |

ये अंतर दिखाते हैं कि एक ब्यूरो का स्कोर दूसरे से 20-50 अंक भिन्न हो सकता है। हमेशा सभी चेक करें।

8. कई क्रेडिट स्कोर कैसे चेक करें: स्टेप-बाय-स्टेप गाइड

एक स्कोर पर निर्भर न रहें—सभी ब्यूरो चेक करें।

- चरण 1: ऊपर दी गई तालिका के लिंक्स पर जाएं।

- चरण 2: PAN, नाम, मोबाइल और ईमेल दर्ज करें।

- चरण 3: OTP से सत्यापित करें और रिपोर्ट डाउनलोड करें।

- चरण 4: त्रुटियां पाएं तो डिस्प्यूट फाइल करें (30-45 दिनों में सुधार)।

- टिप: पैसेबाजार या क्रेडिटमंत्री जैसे प्लेटफॉर्म से मल्टी-ब्यूरो चेक फ्री में करें।

सालाना चार फ्री रिपोर्ट्स लें—यह आपकी वित्तीय सुरक्षा बढ़ाएगा।

10 Practical Ways to Secure House Loans for Low Credit Scores in India 2025

कितने पर्सनल लोन ले सकते हैं आप: एक संपूर्ण गाइड

9. अच्छा क्रेडिट स्कोर कैसे बनाएं और सुधारें: प्रैक्टिकल टिप्स

cibil score is not the only credit score in india अच्छा स्कोर समय लेता है, लेकिन ये कदम मदद करेंगे:

- समय पर भुगतान: ईएमआई और बिल कभी मिस न करें—यह 35% वेटेज रखता है।

- क्रेडिट उपयोग कम रखें: 30% से नीचे उपयोग करें; अधिक उपयोग स्कोर गिराता है।

- नए आवेदन सीमित: 6 महीने में 2-3 से ज्यादा न करें।

- क्रेडिट मिक्स बनाएं: लोन और कार्ड का संतुलन रखें।

- पुराने खाते बंद न करें: लंबा इतिहास फायदेमंद।

- निगरानी: मासिक चेक करें और त्रुटियां ठीक करें।

6-12 महीनों में सुधार संभव है—धैर्य रखें।

10. क्रेडिट स्कोर के फायदे: आपकी वित्तीय जिंदगी को कैसे बदलें

अच्छा स्कोर सिर्फ ऋण नहीं, जीवन बदलता है:

- कम ब्याज: 1-2% की बचत से लाखों रुपये।

- उच्च लिमिट: बड़े खरीदारी के लिए आसानी।

- त्वरित प्रोसेस: पेपरलेस अनुमोदन।

- बीमा और किराया: कम प्रीमियम और आसान समझौते।

- वीजा आवेदन: मजबूत प्रोफाइल।

ये फायदे पुरुषों और महिलाओं दोनों के लिए समान हैं—परिवार की वित्तीय स्थिरता बढ़ाते हैं।

निष्कर्ष

cibil score is not the only credit score in india सीबीआईएल स्कोर भारत में एकमात्र क्रेडिट स्कोर नहीं है—एक्सपीरियन, इक्विफैक्स और सीआरआईएफ हाई मार्क जैसे अन्य ब्यूरो भी समान रूप से महत्वपूर्ण हैं। ये सभी आपके वित्तीय व्यवहार को ट्रैक करते हैं और बेहतर अवसर प्रदान करते हैं। एक अच्छा स्कोर (750+) न केवल ऋण आसान बनाता है बल्कि आपकी वित्तीय स्वतंत्रता को मजबूत करता है। आज ही सभी ब्यूरो चेक करें, समय पर भुगतान करें और अपनी क्रेडिट हेल्थ को प्राथमिकता दें। याद रखें, वित्तीय सफलता जागरूकता से शुरू होती है। अपनी यात्रा आज शुरू करें—आपका भविष्य धन्यवाद देगा!

7 सामान्यतः पूछे जाने वाले प्रश्न (FAQs)

- भारत में क्रेडिट स्कोर कितनी बार चेक करना चाहिए? मासिक चेक करें, लेकिन सालाना कम से कम चार बार (प्रत्येक ब्यूरो से एक)। यह त्रुटियां पकड़ने में मदद करता है।

- सीबीआईएल स्कोर अन्य से क्यों अलग होता है? अलग एल्गोरिदम और डेटा अपडेट के कारण; अंतर 20-50 अंक तक हो सकता है, लेकिन सभी वैध हैं।

- निम्न क्रेडिट स्कोर को सुधारने में कितना समय लगता है? 6-12 महीने, यदि आप समय पर भुगतान करें और उपयोग कम रखें। पुराने डिफॉल्ट 7 वर्ष तक असर डालते हैं।

- क्रेडिट स्कोर चेक करने के लिए कौन से दस्तावेज चाहिए? PAN कार्ड, नाम, जन्मतिथि, मोबाइल नंबर और ईमेल। कोई अतिरिक्त दस्तावेज नहीं।

- क्या कई क्रेडिट कार्ड रखना स्कोर खराब करता है? नहीं, यदि उपयोग 30% से कम हो। लेकिन ज्यादा आवेदन हानिकारक हैं।

- आरबीआई के नियम क्या हैं क्रेडिट रिपोर्ट पर? सालाना प्रत्येक ब्यूरो से एक फ्री रिपोर्ट; डेटा गोपनीय रखें।

- नए क्रेडिट यूजर्स के लिए टिप्स क्या हैं? सिक्योर्ड कार्ड से शुरू करें, समय पर भुगतान करें और 6 महीने बाद स्कोर चेक करें।

1 thought on “सीबीआईएल स्कोर भारत में एकमात्र क्रेडिट स्कोर नहीं है: अन्य विकल्पों को जानें और अपनी वित्तीय यात्रा को मजबूत बनाएं 2025”